2種類のファクタリング

ファクタリングは大きく「2社間ファクタリング」と「3社間ファクタリング」の二つに分けることができます。

両者はその取引形態も然ることながら、利用者にとってもメリットやデメリットも大きく異なるため、充分に理解した上でどちらのファクタリングを利用するのかを決める必要があります。

ここでは2社間ファクタリングと3社間ファクタリングの違いについて詳しく解説していきます。

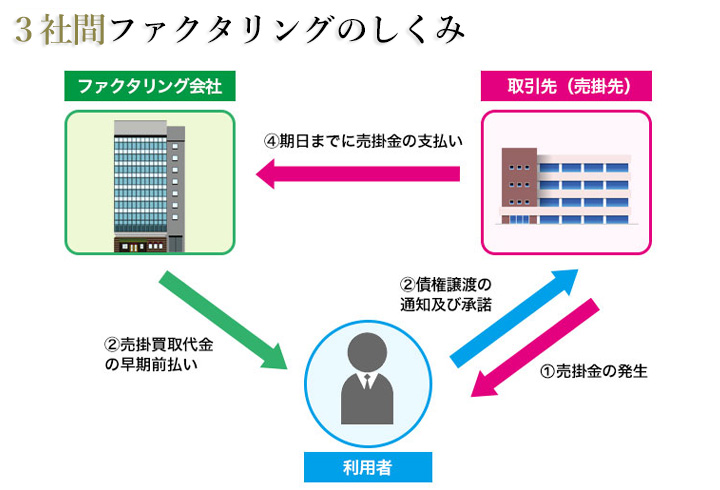

3社間ファクタリング

利用者と取引先、そしてファクタリング会社の3社で行う取引です。

利用者からファクタリング会社への売掛金債権の譲渡という事実を、売掛対象である取引先に対して通知した上で、その承諾を得る手続きを踏みます。

その手続きには取引先にも手間をかけさせてしまうことになるので、実際のところ良好な関係を持った相手であっても気まずいものがあります。

さらに言いますと、こちらが資金的に困っているという現状を取引先に知られてしまうことにもなるため、よほど追い込まれている状況でもない限り、できれば利用を避けたいと考えるのが普通かもしれません。

売掛債権の譲渡自体は、商慣習としては普通にあるものですので、本来はそこまで周りからの目を気にする必要はありません。

ただし、実際に上記のような懸念をしないわけにはいかないのが現状です。

ファクタリング会社としてはリスクが2社間に比べて薄くなります。それは、特に資金に困っている訳ではない相手から売掛金を受け取るだけであるため、未回収に陥る可能性が低いからです。

その結果として、手数料を抑えたファクタリングが可能となります。

取引先の信用さえ裏付けが取れれば審査も2社間に比べてかなり緩くなるため、了承さえ取れればスムーズに取引を進めることができる点もメリットの一つでしょう。

ある程度こちらの状況にも理解を示してくれるような付き合いのある取引先であるなら、3社間でのファクタリングが適していると言えるでしょう。

2社間ファクタリング

3社間ファクタリングには手数料が安いというメリットはあるものの、取引先に苦しい資金状況を知られてしまう、という大きなデメリットがあるということは理解していただけたかと思います。

実際のところ、このデメリットは会社にとって致命傷となる場合もるため、安易に3社間ファクタリングを選ぶことはできないでしょう。

そもそも債権譲渡に対する承諾手続きを取引先がスムーズに済ませてくれるかもわかりません。取引先からしてみれば、面倒事が増えたくらいの感覚でしかないことも考えられるからです。

できることなら取引先に知られずにファクタリングできるのが理想ではないでしょうか?

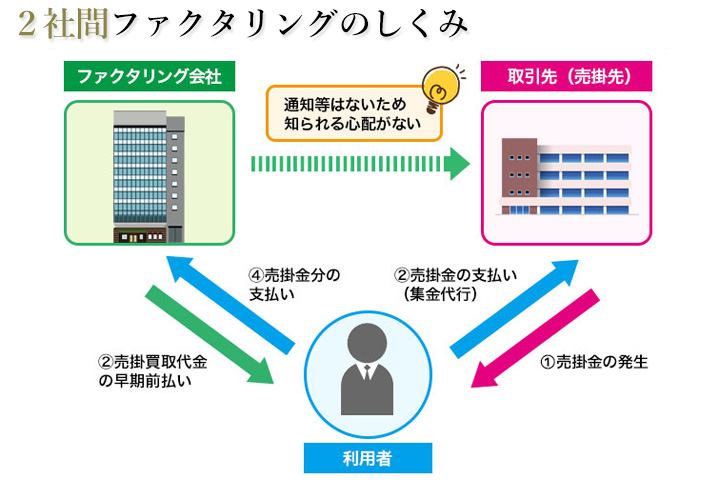

2社間ファクタリングはまさしくそれを可能にした形になります。

利用者とファクタリング会社のみ、取引先には債権譲渡の事実は伏せたまま取引は進められます。

譲渡契約が成立したらまずファクタリング会社から利用者に現金(売掛金から手数料分が引かれた額)が振り込まれます。

そして売掛金が入金されたら、それをそのままファクタリング会社への支払いに充てる流れとなります。

利用者は資金に困ってファクタリングを利用しているという前提があるため、ファクタリング会社への支払いが滞る可能性があります。

そのため、3社間に比べて審査はやや厳しく、手数料も高くなります。

手数料面でのデメリットはあるものの、2社間ファクタリングが選ばれることの方が多いです。

それほど、取引先に資金難を知られたくない、という利用者が多いということでしょう。

それぞれのメリット・デメリットまとめ

以下に3社間ファクタリング・2社間ファクタリングそれぞれのメリット・デメリットをまとめました。

3社間ファクタリング

メリット

- 手数料が安い

- ファクタリング会社による自社への審査は比較的緩い

デメリット

- 取引先から債権譲渡の承諾を得る必要がある

- そのことにより信用を失うリスクがある

- 3社間での取引となるため、時間がかかりがち

2社間ファクタリング

メリット

- 取引先に知られることなく債権の現金化ができる

- とにかく早い

- 2社間に特化したファクタリング会社が多く、選択肢が幅広い

デメリット

- 3社間に比べると手数料は高い